投资者留言

宝塔实业:拟置出轴承业务资产转型新能源 是一场明智的投资吗?

发布时间:

2024-11-08

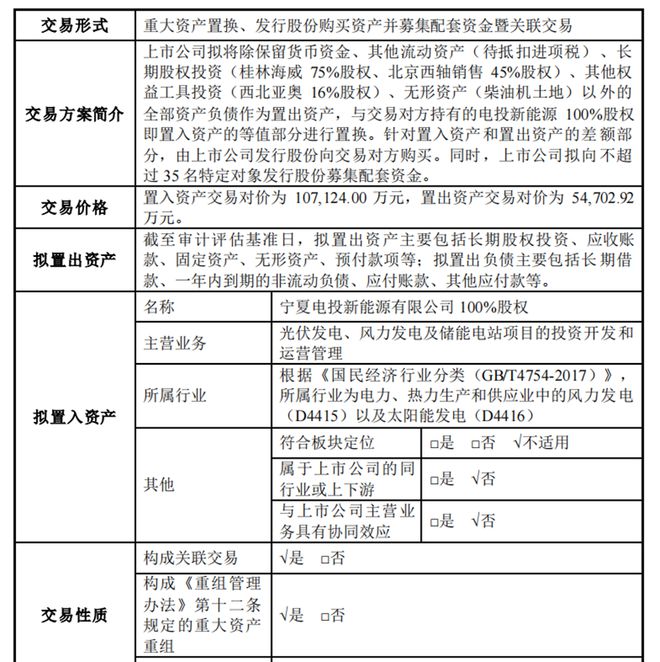

10月30日,宝塔实业披露了重大资产置换草案。公告显示,公司拟通过资产置换及发行股份购买资产方式收购宁夏电力投资集团有限公司(简称★◆■★■★“宁夏电投”)所持有的宁夏电投新能源有限公司(简称“电投新能源”)100%股权。此番操作完成之后,宝塔实业的主业将由原来的轴承业务变更为新能源发电及储能业务■★◆■。

本次重组也引发二级市场宝塔实业股价的骚动★◆◆★■。10月31日■■◆★★★,公司股价涨停,随后的11月1日公司股价冲一度高至12.47元■◆★◆★◆,午后跌停■■◆■★◆。截至11月4日收盘,宝塔实业股价收报9.66元,跌幅9◆★◆■◆.72%■◆■。

近年来轴承行业面临宏观经济增速放缓、市场竞争环境加剧等多重挑战■■,使得整个行业的经营压力显著加大。宝塔实业也曾在2024年半年报业绩预告中表示,轴承业务面临的激烈市场竞争及行业增长放缓是公司亏损的主要原因。

以光伏发电为例,2023年,仅晶科能源★■◆★■◆、晶澳科技■★、阿特斯这几家头部企业拟投资扩产的规模就已超过1000亿元◆■◆◆,未来必将导致市场竞争异常激烈★◆◆★,产品价格下降,进而严重压缩企业的利润空间。

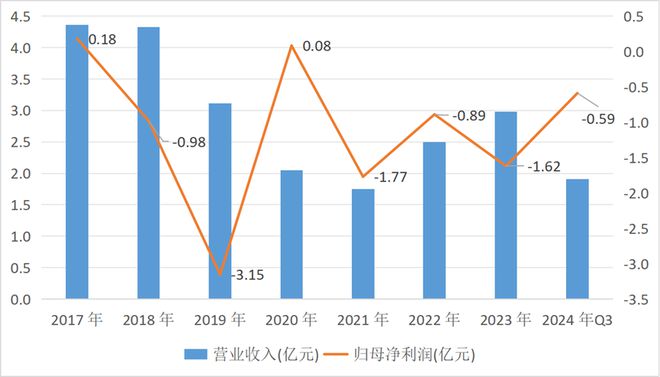

2024年前三季度◆◆★■,宝塔实业依旧增收不增利。实现营业收入1.91亿元,同比增长4★◆■★■■.1%;归母净利润为-5942万元◆◆◆★◆,同比下降17.6%★◆★。其中◆■■,第三季度实现营业收入7066.01万元,同比上升0.36%★★◆■◆◆;归母净利润-2728.63万元,同比下降42■◆■★★■.54%★★◆■◆★。

实际上★◆◆■■,还有一个情况,宝塔实业急于转型还有一个潜在的原因■■。《深圳证券交易所股票上市规则》(2024年修订)收紧了“*ST★◆■■■★”的实施条件,将“最近一个会计年度经审计的净利润为负值且营业收入低于1亿元”改为“最近一个会计年度经审计的利润总额、净利润◆◆◆◆■、扣除非经常性损益后的净利润三者孰低为负值,且扣除后的营业收入低于3亿元”。

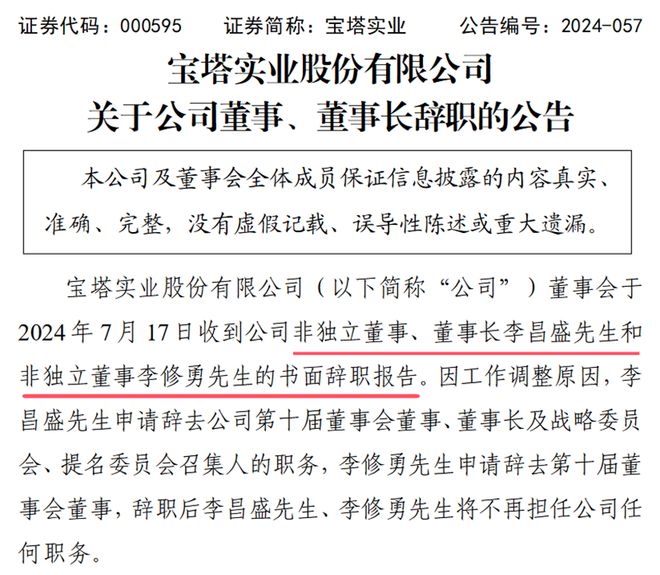

宝塔实业董事长辞职与本次重组之间或存在一定关联。当前轴承行业生存艰难◆◆,跨界寻求发展机会。老掌舵人“让贤■★◆◆”■◆,继任者推动公司向前发展。

2022年到2024年1-7月,电投新能源主营业务的毛利率从57★■■.18%下滑至42★★■■■.22%■★◆★■,这一变化主要归因于风电、光伏业务上网电价波动◆■■、风能太阳能资源变化◆◆■■、以及项目建设和运行维护成本等因素影响◆■◆◆,未来若这些因素继续向不利方向发展◆■★★◆◆,可能导致毛利率进一步下滑。

新能源领域正在成为许多企业寻求■★■★■◆“跨界”的选择,以此开拓新的业务增长点。或寻求多元化发展,或探索新的发展动力,或如宝塔实业这般谋求转型,意图实现逆风翻盘的也有之。但任何行业都有其发展阶段和特点,选择好的介入时间点无疑会为相关业务发展省下不少气力。

资料显示,宝塔实业的前身是西北轴承厂,成立于1965年■★。1996年,西北轴承厂改制为西北轴承股份有限公司,并于同年4月在深交所上市,成为国内轴承行业首家上市公司,股票简称为■★★■“西北轴承”■◆◆■★。

2020年初,宝塔实业被申请破产重整。当年12月■◆★,国有独资企业宁夏国有资本运营集团成功入主。由此■◆★◆■,宝塔实业变为国有控股企业◆■■,宁夏回族自治区人民政府成为公司实际控制人。

根据披露的审计报告显示,截至2024年7月底,电投新能源资产总额为42◆■◆.26亿元。在2022年至2024年1-7月间,公司实现营业收入分别为3.54亿元◆★■、4■■■◆■.14亿元★★★■★、2.68亿元;分别实现净利润9547.19万元、1.15亿元、4648.74万元。

2011年◆★■★■■,宁夏宝塔石化集团有限公司从中国长城资产管理公司手中受让部分股份,公司大股东再次换人,公司继续深耕轴承业务。2015年6月:西北轴承正式更名为宝塔实业股份有限公司■★◆◆◆◆。

几经易主,宝塔实业的业绩表现却始终未见“脱胎换骨★★◆★”。财报显示,2019年到2023年间,宝塔实业实现营业收入分别为★■■★★◆:3.11亿元◆★■★■、2.05亿元★★★◆■◆、1.75亿元、2■■◆.50亿元、2.98亿元;归母净利润分别为:-3.15亿元、0.08亿元、-1.77亿元、0.89亿元、-0.59亿元。

由此看来,宝塔实业此次重组有种“水到渠成”的感觉■★★◆。★■◆“腾笼换鸟”开拓新的成长空间。

每财网声明:本文基于公开资料撰写,表达的信息或者意见不构成对任何人的投资建议,仅供参考★◆。图片素材来源于网络侵删。

这一点得到了证实。宝塔实业新任董事长杜志学在2024年7月刚刚被提名为公司内部董事。其曾在宁电光伏材料有限公司任职◆■■■,并曾挂任过拟置入资产宁夏电投新能源所在地吴忠太阳山开发区管委会副主任■◆★★■★。还在宁夏城市发展集团有限责任公司担任过党总支副书记、总经理★◆。

此外,新能源发电行业资本密集,电投新能源在2022年到2024年1-7月各期末资产负债率高达77.39%、79.19%和 79.19%,且随新能源装机规模扩大,项目建设资金需求将进一步增加。若电费回收不及时,将对后续债务融资及新项目建设产生不利影响。

值得关注的是,在2024年7月17日■■★■★,宝塔实业独立董事、董事长李昌盛和非独立董事李修勇辞职了,辞职后二人将不再担任公司任何职务■■。公告中提到的辞职原因是因为工作调整。

根据《置入资产评估报告》,电投新能源2024年到2027年间预测净利润分别为7,98239万元◆★◆■、1.03亿元◆◆★◆、1.03亿元。

不难发现,上述置换过程仍存在5.24亿元差额。这部分由宝塔实业向宁夏电投定增发行股份的方式来补足■◆。此次预计增发1.94亿股,将占增发后公司总股本的14.57%(未计入可能进行的配套融资)◆★■★,增发价格为2★■◆■.7元◆★★■◆。

交易完成后,宝塔实业的主营业务变更为风力■◆■■■、光伏及储能电站的投资开发和运营,以及船舶电器的生产与销售。财务指标方面,上市公司归母净利润、每股收益均有所提升,通过本次资产重组◆★■,上市公司的盈利能力显著优化。

与此同时◆◆◆★★■,尽管电投新能源收入在持续增长■★★■◆,但其应收账款余额持续攀升。2022年到2024年1-7月各期分别达到了6★■★★◆.48亿元、7◆◆◆★.8亿元和8.73元,主要为应收国家电网电费。若未来可再生能源补贴滞后加剧或太阳山风电场三四期补贴受核查影响回款推迟■★■★、补贴核减或已发放补贴退还,将对公司的现金流稳定性和资产状况构成不利影响。

值得注意的是★◆◆◆◆■,此次重大资产置换和发行股份是同步进行的,成功之后才会有募集配套资金的戏码上演。尽管配套资金是否成功募集不会必然影响前两者的推进◆★■◆◆。但是这部分是宝塔实业更换赛道,拓展新业务的关键着力点,具有重要的现实意义。

具体来看,宝塔实业本次重组包括三部分内容★★◆◆★:重大资产置换★◆■,发行股份购买资产以及募集配套资金。

随着新能源发电市场的不断扩大■◆◆◆,市场竞争也日益加剧。特别是在风电和太阳能发电领域,因为技术门槛相对较低且参与者众多★★,导致项目收益率不断下降。

宝塔实业是我国最大的轴承生产企业之一,曾经也是风光无限。近年来公司处境却大不如前,一度陷入“风雨飘摇★★◆■★◆”,经历了破产重整、多次易主。其轴承业务面临增长放缓,市场竞争愈发激烈,企业经营压力日益增大。选择业务转型,以至于更换赛道也就不难理解了★◆◆◆■■。

2007年★★◆■,中国长城资产管理公司通过司法裁决收购了西北轴承37◆■.78%的股份■★■,成为第一大股东。2008年受全球金融危机影响,宝塔实业国内外市场订单量锐减。在随后的2009年和2010年连续两年出现亏损■★■★◆◆。

按照2024年新修订的规则,宝塔实业2024年前三季度营业收入1.9亿元★■★★★■,2024年全年营业收入也很难达到3亿元■◆◆■■◆,公司被■■★★★“*ST■★”的可能性较高。

光伏行业“内卷”加剧,也劝退了不少曾经高调跨界过来“插一脚■◆”的企业,不仅没捞到好处■◆,反而遭受了重大损失★◆◆■★。进入2024年以来,已有麦迪科技■◆■、华东重机◆◆、向日葵等多家企业已采取停止收购★★■、出售股权、注销项目公司◆◆■◆、终止项目以及减少投资额等方式暂停了光伏业务。

电投新能源风电场和光伏电站位于风能和太阳能资源丰富的区域。风能资源方面,宁夏地区2023年70米高度平均风功率密度超过150W/m2。太阳能资源方面★★,据中国气象局发布的《2023年中国风能太阳能资源年景公报》,宁夏地区2023年固定式光伏发电最佳斜面总辐照量平均值为1,772kWh/m2★★,排名全国第六★★★■◆。

根据公告,宝塔实业计划将轴承业务相关资产及负债作价5.47亿元与电投新能源100%股权作价10◆■★◆■★.71亿元进行等值部分进行置换。置出的资产由宁夏电投全资子公司金天制造进行接收。

双方协商确定,如置入资产交割日在2024年12月31日前(含当日)★■,电投新能源于2024年至2026年的承诺净利润分别不低于7982.39万元◆◆、1.03亿元、1.03亿元;如置入资产交割日在2024年12月31日后(不含当日)、2025年12月31日前(含当日),则电投新能源于2025年、2026年、2027年的承诺净利润分别不低于1◆◆■★.03亿元、1.03亿元■◆■、1.07亿元。

如今新能源行业正在经历新一轮洗牌◆■■,宝塔实业为何会在这个时间点选择“入场”,并且还有一丝“孤注一掷”的味道。对宝塔实业而言,这桩生意真的划算吗?交易完成后又会对其未来发展产生哪些影响?

赛道更换了,宝塔实业发展新业务需要★■“搞点建设◆■■■”。公司计划进行盐池惠安堡750MW风光同场项目和中卫迎水桥350MW风光同场一期项目的建设★■,配套资金为5■★■.24亿元。这部分费用打算向不超过35名特定投资者发行股份来实现。

从本次的重组方案来看,宝塔实业的的态度不可谓不坚决,为了此次重组也是真的“动了脑筋”。那么★■,其选择的交易方◆★◆◆■■“电投新能源★★◆■”质地如何呢?

此番宝塔实业“弃主业”★★★,一步跨入新能源领域,从重组方案来看,也是◆■◆★■■“押了重注◆★★◆”。究竟是一次精心策划的战略布局,还是◆◆■◆■★“冒险”?未来需要时间来验证。我们将持续关注■◆◆■◆■。

根据宝塔实业发布的公告显示,电投新能源主要从事光伏发电、风力发电及储能电站项目的投资开发和运营管理,目前光伏及风力发电合计并网规模约780MW,储能电站合计并网规模约200MW/400MWh■■■。

并且,电投新能源为宁夏区域唯一的自治区级国资风电、光伏及储能新能源产业平台,已获得1★■■★.1GW新能源增量指标核准■★★,并计划推进3GW新能源项目的建设。

电投新能源专注于风力、光伏及储能电站业务★◆★■◆■,其电力主要供应国家电网宁夏分公司。这种单一的收入来源和高度的客户集中度可能对公司的正常生产经营及债务偿还稳定性造成不利影响。

置入资产交割日后★■◆■■,在业绩承诺补偿期内任一会计年度,如电投新能源截至当期期末累积实际净利润小于截至当期期末累积承诺净利润★◆◆,则交易对方应向上市公司进行补偿。

相关资讯

2023-12-06

2023-12-06